Возврат каско по автокредиту

Поэтому КАСКО для банков выгоднее, чем повышенные проценты, и они стараются получить защиту своих средств. В случае продажи авто после погашения кредита, для расторжения страхового договора нужно написать заявление с просьбой вернуть деньги за страховку КАСКО. Вадим Гриднев. Войдите через свой аккаунт в соц.

Например, снижают ставку по кредиту в случае покупки полиса. Что такое кредит: разбираем его виды и как его оформить Личные финансы , Банки и финансы , Кредит , Банковские продукты. Фото: Shutterstock. Потребительский кредит: что это такое и как выбрать самый выгодный Кредит , Кредитование , Банки и финансы , Банковские продукты.

При заключении договора со страховой компанией клиент оформляет полис, который действует на протяжении всего срока кредитования. И заемщик регулярно перечисляет не только платежи по кредиту, но и страховые взносы.

Уже уплаченную часть страховой премии в ряде случаев можно вернуть, но в некоторых ситуациях это невозможно. Но одно из главных условий, подчеркивает Анна Волкова, чтобы к моменту написания заявления на отказ от страховки не произошел страховой случай — тогда деньги получить обратно не получится.

Если в момент отказа страховка еще не действовала, то вам вернут полную стоимость полиса. В обратном случае страховая компания оставит себе премию за дни действия страховки, а оставшуюся сумму вернет.

Условия «периода охлаждения» обязательно прописаны в правилах страхования компании и в самом тексте договора.

В течение «периода охлаждения» вы можете отказаться от большинства видов добровольной страховки:. Однако стоит помнить, что отказ от страхования жизни, которое часто предлагают вместе с ипотечным кредитом, или от полиса КАСКО вместе с автокредитом может повлечь изменение процентной ставки по кредиту.

В «период охлаждения» нельзя вернуть обязательные при оформлении кредита страховые продукты:. Если заемщик погашает кредит досрочно, то страховка ему больше не нужна. Взаимосвязь кредитного и страхового договоров отражается в страховой сумме и страховой премии, пропорциональной кредиту. Выгодоприобретателем по кредитному страховому договору является банк, что также говорит об особом статусе страховки.

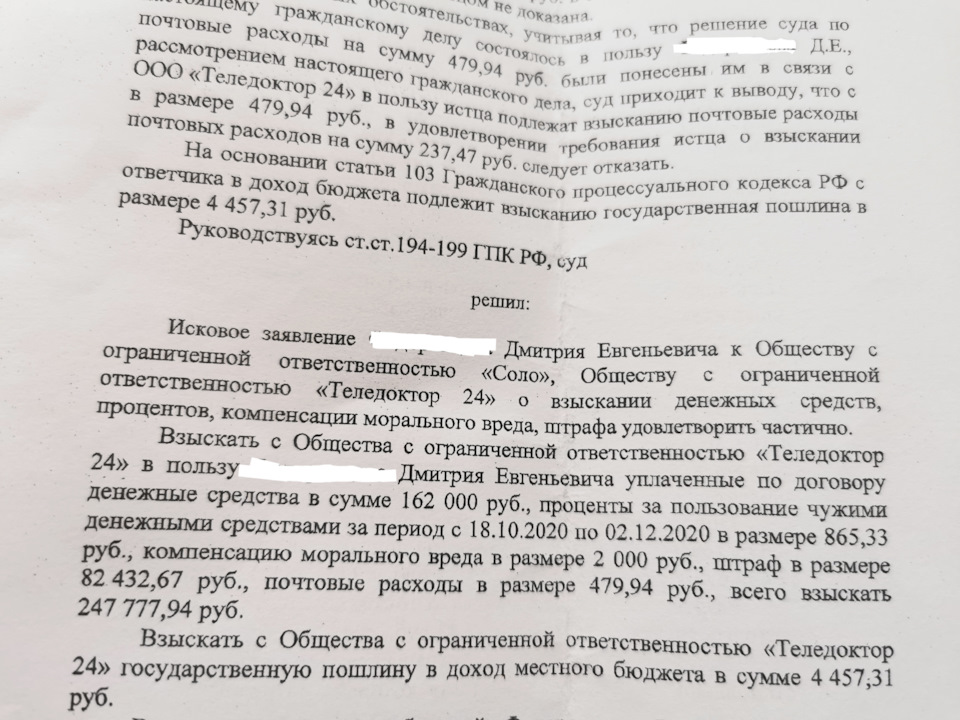

Суд посчитал, что страховщики злоупотребляют своими правами при составлении кредитных страховых договоров. Выражается это во введении в страховой договор ограничений, выгодных только страховой компании. Данная ситуация противоречит п. Ведь право страхователя на досрочный отказ от финансовой услуги закреплено в статье 32 закона «О защите прав потребителей». Статья ГК РФ предусматривает право заёмщика досрочно погасить кредит. Таким образом, договор страхования автомобиля, приобретённого в кредит, должен содержать положение о его досрочном прекращении при досрочном погашении кредита, полагает суд.

Как правило, при выдаче автокредита банки обязывают своих клиентов страховать транспортное средство на полную рыночную стоимость, причём даже во второй и последующие годы действия кредитного соглашения. Это норма дискриминационна, так как в данном случае не учитывается соотношение страховой суммы и размера задолженности перед кредитной организацией.

Возможно, вскоре и данное положение, уже кредитных договоров, будет обжаловано. А пока решение Арбитражного суда города Москвы хоть как-то снизило несправедливость данного условия кредитования. Напомним, что в Российской Федерации не прецедентное право.

Поэтому формально постановление московского арбитража не является обязательным для всех страховых компаний России. Банк вправе установить любое из этих условий, но чаще всего при отказе от КАСКО используется повышенная процентная ставка. Итоговый расчет для таких займов показывает, что оформить страховку на автомобиль дешевле и разумнее, чем платить дополнительные деньги просто так.

Но и кредиторов в этой ситуации можно понять. Если человек лишится машины, он может прекратить делать взносы по кредиту.

А при серьезных повреждениях все деньги уйдут на ремонт, и банк потеряет вложенное. В такой ситуации кредитор может забрать и реализовать авто, чтобы закрыть задолженность, но в случае серьезных повреждений вырученная сумма не покроет ущерб. Поэтому КАСКО для банков выгоднее, чем повышенные проценты, и они стараются получить защиту своих средств.

Многие люди сами понимают, что иметь дополнительную защиту на случай неприятностей полезно. Они не против оформить полис, но его высокая стоимость заставляет их отказываться дополнительных программ. Необязательно оформлять самый дорогой полис с защитой от всех рисков. Можно выбрать более экономный вариант и застраховать хотя бы самые негативные ситуации.

Так в плюсе будут обе стороны. Банк получит гарантии возврата долга, а клиент — договор на выгодных условиях и защиту от непредвиденных обстоятельств. Банк России устанавливает для этого специальный «период охлаждения» в 14 дней. Это сделано для того, чтобы люди могли расторгнуть договор без юридических сложностей и вернуть деньги.

Например, многие подписывают бумаги не глядя, или полностью доверяются сотруднику банка, а потом понимают, что полис им не нужен. В течение двух недель с момента подписания можно обратиться в страховую компанию с заявлением об отказе от КАСКО. Деньги за полис вернут в течение 10 дней. Но не всю сумму, а за вычетом того периода, пока договор действовал. При отказе от страховки важно сперва прочитать договор кредитования.

Банк может поднять процентную ставку или прописать другие условия для такой ситуации. Например, стандартным является пункт о том, что кредитор может потребовать вернуть всю сумму долга досрочно. Такие же условия действуют, если заемщик не продлил полис после его окончания.

А на второй и последующие полис можно не покупать, так как банк этого все равно не заметит. На самом деле это не так. Работа банков давно автоматизирована, и сроки действия страховых продуктов четко отслеживаются.

Если не продлить полис вовремя, кредитор это точно заметит и применит санкции согласно договору. Когда долг за автомобиль погашен, заемщик может не продлять полис. Также можно расторгнуть договор страхования досрочно, поскольку обязательства перед банком уже выполнены.